Scelta del regime contabile per l’attività dello psicologo

Tratto dal vademecum degli adempimenti amministrativi e fiscali per lo svolgimento dell’attività dello psicologo. A cura dello Studio Tributario Associato Tramontano dei Dottori Tramontano Alberto e Antonio, consulenti fiscali dell’Ordine degli Psicologi della Regione Campania.

Gli psicologi che svolgono abitualmente attività professionale in maniera autonoma, anche se non esclusiva, sono inquadrati dall’ordinamento tributario come esercenti arti e professioni e producono reddito di lavoro autonomo contemplato dagli art. 53 e 54 del Tuir.

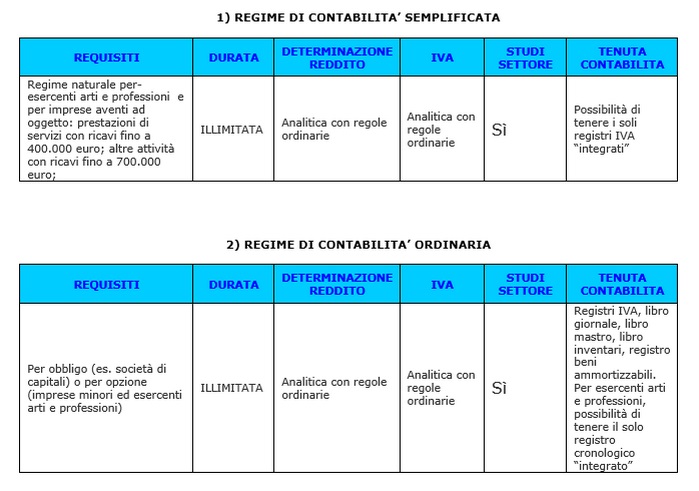

I regimi contabili che il professionista può adottare possono essere suddivisi come segue:

1. Regime semplificato, che è il regime naturale per i professionisti;

2. Regime ordinario, valido solo su opzione, comporta maggiori adempimenti da un punto di vista contabile e quindi maggiori costi di amministrazione;

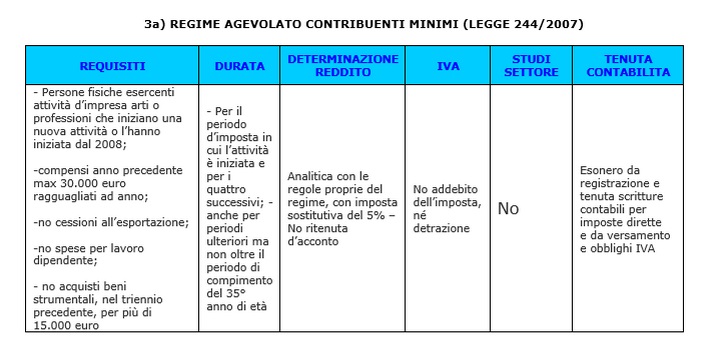

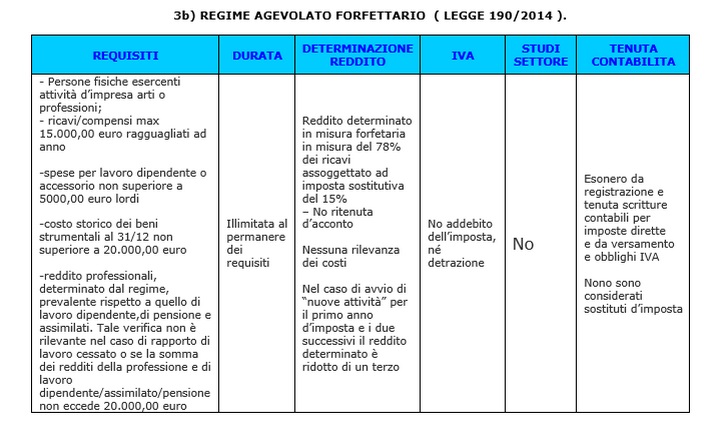

3.Regimi agevolati, che prevedono diverse agevolazioni e semplificazioni contabili e comprendono attualmente:

3a) il regime dei contribuenti minimi così come previsto dalla L. 244/2007 e successive modificazioni;

3b) il regime forfetario introdotto dalla legge di stabilità ( L. 190/2014).

E’ basilare sia in sede di inizio attività, sia successivamente, verificare il possesso delle condizioni per poter fruire del regime più conveniente. Di seguito vengono riportate apposite tabelle per illustrare le differenze tra i vari regimi ai fini di valutarne le opportunità, le agevolazioni e le semplificazioni che questi offrono a coloro che ne possono usufruire.

E’ utile sottolineare che, allo stato della legislazione, a partire dall’anno 2016 il vecchio regime dei contribuenti minimi (L 244/2007) sarà abolito. Resta fermo che chi già si trova nel suddetto regime, lo potrà utilizzare fino alla sua naturale scadenza (per 5 anni o fino al compimento del 35° anno di età) o fino al venir meno delle condizioni di accesso. Quindi dall’anno 2016, come regime agevolato, permarrà in vigore solo quello forfetario previsto dalla legge di stabilità (L. 190/2014) e illustrato nella successiva tabella.

E’ bene approfondire alcune particolarità e differenze dei regimi agevolati che per le loro caratteristiche sono in genere i più convenienti per i giovani iscritti. Come si evince dalle tabelle, l’accesso al regime dei minimi è riservato ai casi di una nuova attività e la sua durata è limitata a 5 anni o al compimento del 35 anno di età del soggetto, il regime forfetario invece è aperto a tutti e non ha una durata nel suo utilizzo se non quella del venir meno dei requisiti di accesso, costituendo di fatto un regime naturale. Entrambi consentono di tassare il reddito d’impresa o di lavoro autonomo conseguito con un’imposta sostitutiva dell’IRPEF e delle relative addizionali in misura notevolmente inferiore rispetto alle ordinarie aliquote d’imposta (l’incidenza delle diverse aliquote, a parità di reddito, è rilevante: 5%, per i minimi, e 15%, per il forfettario

Tuttavia occorre ben valutare le diverse modalità di determinazione del reddito. Nel caso di regime dei minimi il reddito viene determinato dalla differenza tra ricavi e costi mentre nel caso di regime forfettario si basa semplicemente sulla percentuale del 78% applicata sui ricavi. Ciò consente in entrambi i casi di chiudere i conti con il fisco in maniera definitiva senza che il reddito determinato vada a sommarsi con altri redditi del soggetto. In generale, anche se ogni caso va singolarmente esaminato, il vecchio regime dei minimi dovrebbe risultare più vantaggioso rispetto al nuovo regime forfetario, in quanto aprire una partita Iva oggi optando per il vecchio regime significherebbe garantirsi almeno altri 4 anni di imposta sostitutiva al 5%, una soglia di fatturato più alta e un calcolo del reddito che terrebbe conto delle effettive spese sostenute e non la forfetizzazione secondo il coefficiente di redditività.

Allegati

Ultimo aggiornamento

12 Luglio 2021, 08:25

OPRC – Ordine Psicologi Regione Campania

OPRC – Ordine Psicologi Regione Campania